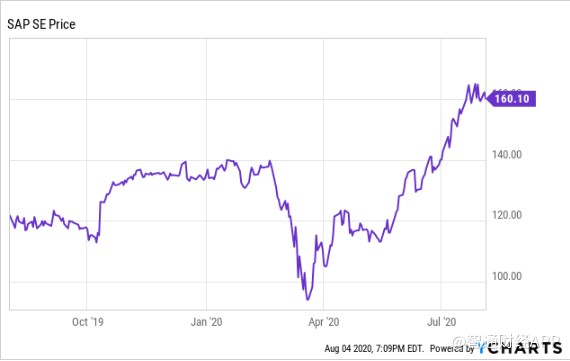

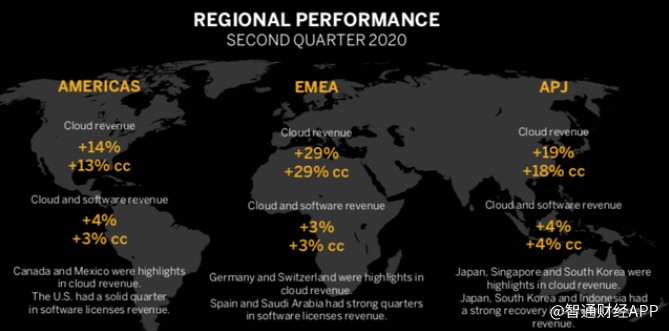

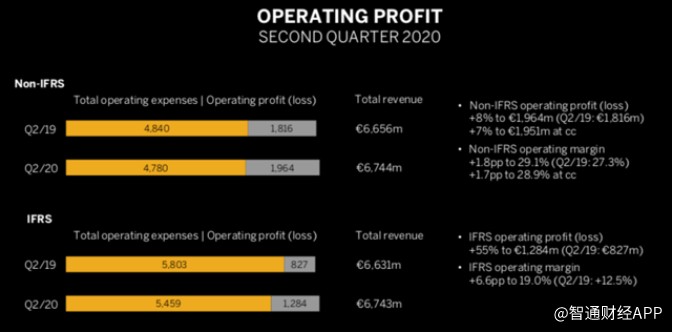

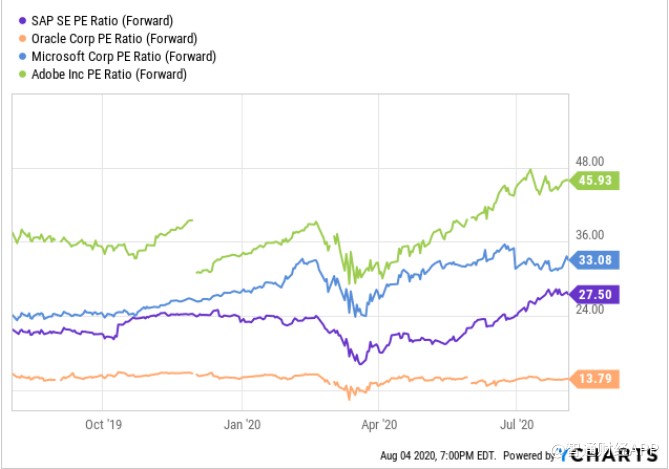

| 原标题:云计算增长势头强劲,现在还是入手SAP SE(SAP.US)的好时机吗? 7月27日,德国商业软件巨头SAP SE(SAP.US)公布2020年Q2业绩。虽然该公司季度营收超预期,也重申了其2020年业绩指引及2023年的计划,但股价却略低于公布业绩前的水平,一个原因是,投资者对其业绩指引的期望更高。尽管如此,年初至今该股已上涨近20%。耐心持有这只股票的投资者获得了丰厚的回报。 强劲的看涨表现也带来了更高的估值。鉴于过去几个季度强劲的经营业绩和看涨的前景,较高的估值在一定程度上是合理的。然而,分析师表示,尽管从长期来看,该公司的云计算营收增长将推动整体营收加速增长和利润率上升,但在目前的估值水平上,新入场的投资者应该谨慎一些。该股目前的远期市盈率为28倍,而在过去,该股的远期市盈率在24倍左右。   Q2收益及业绩指引 2020年第二季度,SAP营收67.43亿欧元,按不变汇率计算,同比增长了1%,略高于预期的67亿欧元。虽然营收增速确实比上季度5%(按不变汇率计算)的增速有所放缓,但近几个月的经济环境也比以往要困难得多。 虽然该公司在不同地区的增长有所不同,但有一个共同点是,云计算将继续推动SAP的全球增长。例如,按不变汇率计算,云计算的营收在美洲增长了13%,在亚太及日本 (APJ) 增长了18%,在欧洲、中东、非洲(EMEA)增长了29%。尽管整体营收增幅略高于0%,但云计算的增长势头依然强劲。  二季度的营业利润率达到了29.1%,比去年同期的27.3%高出了180个基点。强劲的利润率背后的两大驱动因素是云计算增长和可自由支配支出减少。云计算营收的增长速度继续快于公司整体营收的增长速度。随着云计算的利润率越来越高,公司整体的利润率也会越来越高,因为云计算营收在总营收中所占的比例会越来越大。此外,该公司在差旅和娱乐等非必需支出上的支出也大大减少。  尽管全球经济环境仍存在许多不确定因素,SAP还是重申了2020年业绩指引以及2023年的目标。云计算收入的强度和弹性可能是该公司能够重申其之前的预测范围的主要原因之一。云计算营收预计将占总营收的30%,而云/软件营收约占总营收的85%,这些业务具备的高度重复特性使得预测收入更加容易。 该公司2023年的目标是将云计算营收增加两倍以及云计算业务的毛利率增至75%。营业利润率预计将增长500个基点,相当于每年增长约100个基点。从长远来看,随着云计算营收占总营收的比例越大,利润率将逐渐上升,最终提高盈利能力和现金流。另外,SAP计划,到2023年总营收超过350亿欧元,经常性收入达到80%。 有分析师认为,鉴于这些计划没有任何改变,这应该被视为一个积极因素,因为自上个季度以来,该公司的业务或前景没有发生根本性变化。  是否值得买入? 尽管SAP二季度业绩超预期,也重申了其2020年的业绩指引和2023年的计划,但投资者似乎对此反应平平。自公布业绩以来,SAP的股价一直上下波动,目前仍略低于公布收益前的水平。 不过,在全球大流行时期,SAP一直是一个不错的选择,年初至今该股已上涨近20%。分析师表示,投资者已经意识到,在强大的云解决方案的引领下,SAP能够实现良好的增长趋势。 SAP重申2020年业绩指引,这将在今年余下的时间里给投资者带来潜在的信心。分析师表示,很多投资者都在期待SAP上调其盈利预期,这可能意味着,SAP对其2020年的业绩预测略显保守。 自3月底或4月初的低点以来,同类企业的估值已大幅上涨。投资者们很快会意识到,这些大型软件公司拥有足够的资金来抵御重大的经济冲击,而无需改变其长期战略或轨迹。  虽然2020年的业绩指引稍显保守,然而,重申2023年计划却具有积极的意义。因为这基本上意味着,管理层认为当前的大流行不会对公司的长期目标造成任何实质性影响。云计算将继续是未来几年该公司营收增长和利润率提升的最大动力之一,投资者应密切关注该市场的变化趋势。 年初至今,SAP表现很好,投资者应继续持有,因为该股的长期前景值得期待。不过,考虑到过去几周在云计算的强劲推动下,目前的估值已经大幅上涨,投资者需要更加谨慎地考虑是否应该买入。 SAP面临的风险包括,由于竞争加剧或市场偏好改变,云计算营收增长放缓。如果该公司无法随着时间的推移成功提高利润率,投资者可能会抛售这只股票。另外,在不确定时期,竞争也会加剧。 (文章来源:智通财经网) |

今天是: 发布信息

今天是: 发布信息