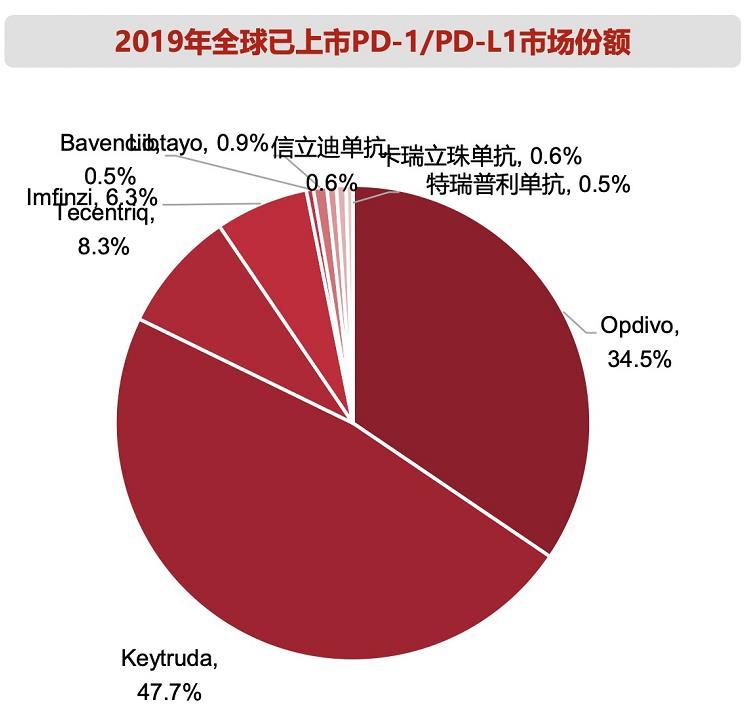

| 原标题:国产PD-1纷纷出海寻商机:昔日“千亿市场”缩水,全球在研154个PD-1中国企业超半数 国产PD-1单抗正在加速进入海外市场。 截至2021年2月,四款国产PD-1产品的海外权益已全部“名花有主”。恒瑞医药、信达生物、百济神州、君实生物陆续公布利好消息,与海外药企联手,将自家PD-1产品推出国门。 2020年年底,这四款国产PD-1产品均被纳入国家医保目录,新版目录将在今年3月1日全国启用,药企将迎来迅速放量,但代价是单支80%以上的降幅,利润空间被压缩。 而在海外市场,他们可以摆脱医保控费的限制。西南证券杜向阳团队认为,在国内PD-1竞争激烈,价格下行的情况下,开发海外权益lisence out不失为较好的出路。借助合作方在海外成熟的销售渠道,有机会分享全球PD-1市场。 北京鼎臣医药管理咨询公司创始人史立臣在接受《华夏时报》记者采访时表示,对药企来说,进入海外市场有两个好处,一是品牌的知名度和美誉度;二是能整合全球的生产研发销售资源。同时,中国是最大的原料药出口国,生产原料药的能力很强,导致制剂的利润空间更高,出口进行全球化竞争,很有优势。“未来估计用不了10年,全球性质的医药巨头在中国就会出现。” 另辟蹊径进军海外市场 目前,PD-1赛道已经过热。全球154个PD-1产品在研,其中85个由中国企业研发或合作开发,占比达到55%。据西南证券杜向阳团队预测,未来2-3年,全球上市PD-1产品将可能超过20个,国内上市的PD-1产品将达到15个,市场竞争日趋激烈。 在医保控费的大背景下,国内PD-1市场有一定缩水。西南证券杜向阳团队认为,以PD-1的完整年度年用药金额为医保谈判后的6万元计算,中国PD-1总市场空间为305亿元;如果PD-1的价格下降到完整年度3万元,则相应渗透率有望提升,预计市场规模可能有所收缩到236亿元。 另一方面,是全球PD-1市场的高速增长。以全球已上市的10个PD-1/PD-L1药物的销售额计算,2019年全球PD-1/PD-L1药物市场规模已超过200亿美元。根据Research and Markets的预测,未来全球PD-1/PD-L1销量将保持23.4%的年复合增长率,至2025年有望达500亿美元。  (2019年全球已上市PD-1/PD-L1市场份额,图片来自西南证券研报) 因此,国产PD-1产品纷纷出海,寻求最大商业化价值。2021年2月,君实生物与美国Coherus公司就拓益在美国和加拿大的开发和商业化达成合作。君实生物授予Coherus特瑞普利单抗和两个可选项目在美国和加拿大的独占许可,以及两个早期阶段检查点抑制剂抗体药物的优先谈判权。君实生物获得合计最高达11.1亿美元的首付款、可选项目执行费和里程碑付款,其中Coherus将一次性支付1.5亿美元首付款,不超过3.8亿美元的里程碑款,外加任何包含特瑞普利单抗的产品在Coherus区域内年销售净额20%的销售分成。 2021年1月,百济神州与跨国巨头诺华就替雷利珠单抗在多个国家的开发、生产与商业化达成合作与授权协议,授权区域包括美国、加拿大、墨西哥、欧盟成员国、英国、挪威、瑞士、冰岛、列支敦士登、俄罗斯和日本。百济神州将获得6.5亿美元的首付款,并有资格在达到注册里程碑事件后获得至多13亿美元的付款、在达到销售里程碑事件后获得2.5亿美元的付款,另有资格获得替雷利珠单抗在授权地区未来净销售20%-30%的特许使用费。这也创下目前国内单品种药物授权交易金额最高记录。 2020年8月,信达生物授予跨国巨头礼来信迪利单抗在中国以外地区的独家许可,礼来将致力于将信迪利单抗推向北美、欧洲及其他地区。礼来付给信达生物累计超10亿美元款项,包括2亿美元的首付款和高达8.25亿美元的开发和销售里程碑付款。另外,信达生物还将收到两位数比例的净销售额提成。 2020年4月,恒瑞医药将卡瑞利珠单抗有偿许可给韩国 Crystal Genomics公司(下称“CG公司”),CG公司将获得在韩国的独家临床开发、注册和市场销售的权利。恒瑞医药将获得150万美元的首付款,研发里程碑付款不超过200万美元。CG公司将根据实际年净销售额向恒瑞支付累计不超过8425万美元的里程碑款。CG公司将按照约定比例从其年净销售额中向恒瑞支付销售提成,提成比例范围为10%至12%。 除了药企可以借助合作方成熟的销售渠道,在全球PD-1市场分得一杯羹,史立臣从更宏观的角度看待这个现象,他认为,一个大背景是国家的扶持推动中国创新药出海。“中国2020年的时候出台了很多的政策,比如在质量层面有一致性评价,在研发审批层面加入ICH,数据全球共享。标准一致是一体化的前提,中国在努力加入全球医药经济一体化之中。” 适应症与联合用药或成制胜关键 海外积极布局,国内抢占市场,那么,具有哪些优势的企业有望在激烈的竞争中脱颖而出,出奇制胜? 西南证券杜向阳团队认为,这些企业有望获得较多市场份额:一是适应症多,具有临床数据支持其与多种药物联用;二是有完备的学术推广团队,能将前沿学术信息直达KOL和一线用药医生;三是成本控制好,具有产率优势等。 目前,各家药企对PD-1产品均采取“大适应症+小适应症”的布局。一方面,专注布局患者基数大的主要癌种占据市场,如肺癌、肝癌、胃癌、食管癌四大高发病种;另一方面,研发竞争对手尚少的小癌种,寻求差异化竞争。史立臣表示,药企“大适应症+小适应症”的布局是为了放量,抢占医院终端渠道,也为后续新获批的适应症铺路。 同时,相比于单药,由于疗效更优,与化疗药物、靶向药物的联合用药将成为PD-1临床应用的主流场景。西南证券杜向阳团队预计,未来联合用药的获批将逐渐增加,PD-1可能成为“打底”药物与各种机制的抗肿瘤药联用。 这意味着,药企能否抢占先机,一要看适应症,二要看联合用药。史立臣表示,“如果适应症扎堆,就会引发价格战,如果适应症形成差异化,虽然不一定能叫得上价,但依然有市场优势。而在联合用药上,如果联合的药物获取难度不大,大部分医院都有,也会容易放量。” 对比来看四家本土药企的PD-1产品,恒瑞医药卡瑞利珠单抗已获批上市适应症包括霍奇金淋巴瘤(3L)、肝细胞癌(2L)、非鳞状非小细胞肺癌(1L联合)、食管鳞癌(2L)。其在研适应症包括肺、肝、淋巴等8个部位的肿瘤;联用方案主要包括化疗和阿帕替尼,与阿帕替尼的联用适应症包括非小细胞肺癌、小细胞肺癌、肝癌、胃癌、三阴乳腺癌。 信达生物信迪利单抗已获批上市适应症包括霍奇金淋巴瘤(3L)、非鳞状非小细胞肺癌(1L联合)。其在研适应症包括肺、肝、结直肠癌等8个部位的肿瘤;联用方案主要包括化疗、IBI305(贝伐珠单抗的生物类似药)、IBI310(CTLA-4单抗)。 百济神州替雷利珠单抗已获批上市适应症包括霍奇金淋巴瘤(3L)、尿路上皮癌、鳞状非小细胞肺癌(1L联合)。其在研适应症包括肺、肝、鼻咽等7个部位的肿瘤;联用方案主要包括化疗、泽布替尼,与泽布替尼的联用适应症为B细胞恶性肿瘤。 君实生物特瑞普利单抗已获批上市适应症为黑色素瘤(2L)。其在研适应症包括肺、肝、肾等10个部位的肿瘤;联用方案主要包括化疗、仑伐替尼、贝伐珠单抗和阿昔替尼,与仑伐替尼和贝伐珠单抗联用是治疗肝癌,与阿昔替尼联用是治疗肾癌和黑色素瘤。 由此可以看出,布局肺癌、胃癌、肝癌、食管癌四大适应症的产品已经非常拥挤,不止这四家本土药企,实际上,每个适应症国内均有10家以上的企业布局。西南证券杜向阳团队认为,在这些适应症上,未来的竞争格局将成为二八分化,销售实力较强、临床数据扎实的五六家厂家占据80%的市场份额。这意味着后来者很难有所突破。  (国内各肿瘤PD-1布局情况,图片来自西南证券研报) 这种扎堆研发也带来另外一个令业内关心的问题,那就是未来PD-1会被纳入集采吗?1月28日,国务院办公厅刚刚下发了《关于推动药品集中带量采购工作常态化制度化开展的意见国办发〔2021〕2号》(下称《意见》),正式将带量采购常态化、制度化。其中明确,集采应从采购量大、金额高的药品,逐步覆盖国内上市的临床必需、质量可靠的各类药品,做到应采尽采。 《意见》亦指出,将按照合理差比价关系,将临床功效类似的同通用名药品同一给药途径的不同剂型、规格、包装及其采购量合并,促进竞争。探索对适应症或功能主治相似的不同通用名药品合并开展集中带量采购。 这意味着,下一步中成药与生物类似药纳入集采已成定局。“生物类似药纳入集采是毫无疑义的。”国家医保局副局长陈金甫一锤定音。 不过,史立臣否认了PD-1可能被纳入集采的说法。他认为几乎没有可能。“因为集采与医保谈判,本质上是一套东西,国家现在是四条腿走路:一是医保目录谈判,二是带量采购,三是省级采购,四是联盟采购,尽可能是不重合的,不会层层都让企业去议价、降价。” (文章来源:华夏时报) |

今天是: 发布信息

今天是: 发布信息